上海车贷金融公司(上海贷金融车公司有哪些)?

一、市场发行概览

1. 市场发行概况

2008年以来Auto-ABS市场发行总量稳步增长,2022年受宏观经济叠加疫情影响,Auto-ABS发行规模略有下降。2022年全年Auto-ABS产品共发行121单,发行规模3098.56亿元,较上年略有下降。其中,信贷资产证券化产品发行45单,发行规模2181.80亿元,占比70.41%;企业资产证券化产品发行48单,发行规模485.61亿元,占比15.67%;资产支持票据发行28单,发行规模431.15亿元,占比13.91%。

总体来看,2022年Auto-ABS市场企业资产证券化产品发行单数略高于信贷资产证券化产品,但由于单个产品发行规模较小,其发行规模明显低于信贷资产证券化产品;资产支持票据增速较快,其发行单数由2021年的18单增至28单,增速为55.56%,其发行规模占比较2021年增长6.59个百分点。2008年—2023年2月各类型市场Auto-ABS发行单数和发行规模情况详见图1和图2。

2. 汽车金融公司在发行规模上仍占据主导地位,绿色Auto-ABS发行火热

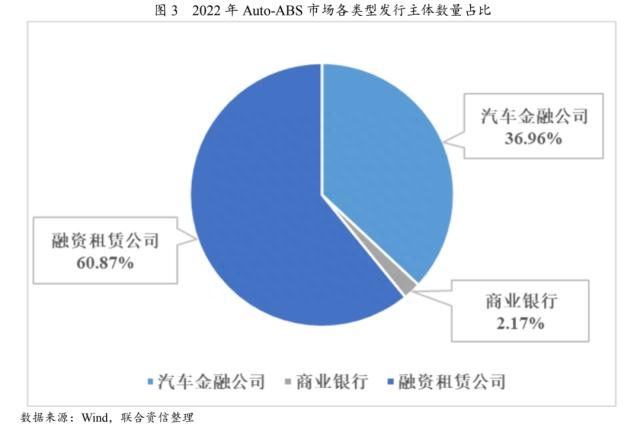

2022年Auto-ABS发行主体共计46家,其中,28家为融资租赁公司,17家为汽车金融公司,1家为商业银行。从发行主体的变动来看,2022年,Auto-ABS市场新增加了广州小鹏汽车融资租赁有限公司(以下简称“小鹏汽车”)、厦门象屿金象融资租赁有限公司、丰田融资租赁有限公司等7家融资租赁公司作为发行主体。各类型发行主体数量占比详见图3。

从发行单数来看,2022年,融资租赁公司发行76单,同比增长7.04%;汽车金融公司发行44单,同比下降8.33%;商业银行发行1单,同比下降75.00%。从发行规模来看,汽车金融公司发行规模2166.80亿元,占比69.93%,发行规模同比下降10.51%,平均发行规模49.25亿元;融资租赁公司发行规模916.76亿元,占比29.59%,发行规模同比增长14.94%,平均发行规模12.06亿元;商业银行发行规模15.00亿元,占比0.48%,发行规模同比下降92.98%。总体来看,2022年汽车金融公司在发行规模上仍占据主导地位,而融资租赁公司虽然单均规模较小,但在发行单数占比达62.81%(详见图4、图5)。

此外,在“双碳”政策推动下,随着《中国绿色债券原则》的发布,2022年以汽车金融类资产为基础资产的绿色Auto-ABS发行量和发行规模进一步扩大。比亚迪汽车金融有限公司、上海蔚来融资租赁有限公司、小鹏汽车等9家发行主体共发行14单绿色Auto-ABS/碳中和ABS,发行规模达291.29亿元,占全年Auto-ABS发行规模的9.40%。绿色Auto-ABS的成功发行,既反映了投资人对以新能源汽车为基础资产的Auto-ABS的认可,也进一步促进了我国绿色金融体系的建设。

二、产品特征表现[1]

1. 资产池特征表现

1.1 资产池分散度高

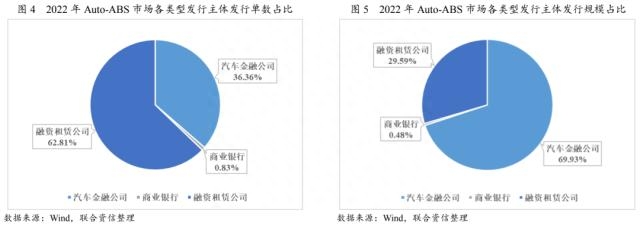

2022年发行的有公开数据的Auto-ABS项目中,入池贷款笔数在1万笔以上的有77单,占总发行单数的69.37%,发行规模共计2762.41亿元,占总发行规模的91.49%;入池贷款笔均在5万至10万的发行规模为1928.44亿元,占总发行规模的63.87%,整体加权平均笔均未偿本金余额为9.40万元(未偿本金余额基准时点为各项目初始起算日),入池资产单笔金额较低。整体上,资产分散度高(详见图6、图7)。

1.2 合同期限在36期以上的产品数量显著增加

2022年发行的有期限类公开数据的Auto-ABS项目共90单,涉及发行规模2794.06亿元。其中加权平均账龄为7.72个月,相比2021年增加0.93个月,账龄主要集中在6个月至12个月之间,涉及规模1921.93亿元,占比68.79%;加权平均剩余期限为27.35个月,相比2021年增加1.06个月,剩余期限主要集中在24个月至30个月之间,涉及规模1672.32亿元,占比59.85%。一般来说,资产池的账龄越长、剩余期限越短,借款人的违约成本越高、意愿越低、违约风险越小(详见图8、图9)。

2022年发行的有期限类公开数据的Auto-ABS项目中入池贷款加权平均合同期限为35.07个月,相比2021年增加1.99个月,合同期限主要集中在30个月至36个月之间,涉及规模1400.09亿元,占比50.11%。另外,入池贷款加权平均合同期限在36期以上的产品有31单,发行规模1069.95亿元,占比38.29%。其中,2022年发行的公募Auto-ABS项目中,入池贷款加权平均合同期限在36期以上的产品有22单,单数相较2021年同比上升57.14%,发行规模1000.21亿元,规模相较2021年同比上升139.67%,而2020年未有入池贷款加权平均合同期限在36期以上的公募项目。长期限产品入池比例近两年大幅增加,主要是由于长期限产品能够覆盖更多下沉客户的融资需求,且产品综合收益水平更高。在目前整体经济下行、市场竞争激烈的大环境下,发起机构对长期限产品的投放量有所提升。

2022年Auto-ABS发行证券资产池加权期限统计具体情况详见图10、图11。

1.3 资产池收益率差别大,融资租赁公司最高

2022年发行的有资产池收益率公开数据的Auto-ABS项目共有110单,涉及发行规模3003.78亿元,基础资产加权平均利率水平处于0.01%至17.71%之间,利率水平差异较大。其中,有3单产品基础资产加权平均利率水平高于12.00%,处于较高水平;有34单产品基础资产收益水平低于4.00%,处于较低水平,可能会出现利率倒挂的情况。一般来说,资产池利率水平低主要是由于主机厂商给予汽车金融服务机构贷款补贴以鼓励其采取贴息或免息的方式发放贷款,使客户享受免息、低息服务,进而达到促进销售的目的。由于入池资产利率较低,此类项目往往通过设置超额抵押的方式来解决产品利率倒挂问题。

2022年发行的产品从发行主体类别上来看,融资租赁公司发行项目的资产池加权平均利率最高,为7.65%,其次为汽车金融公司,资产池加权平均利率水平约为4.05%,以商业银行为发行主体的项目仅发行一单,资产池加权平均利率为2.78%(详见图12)。

1.4 车辆类型不断丰富,新能源汽车增长迅速

根据中国汽车工业协会发布的“2022年汽车工业经济运行情况”,2022年汽车产销同比均呈现增长,延续了2021年的增长态势。2022年我国汽车总销量达到了2686.4万辆,同比增长2.1%左右。其中,乘用车为2356.3万辆,同比增长9.5%;商用车为330万辆,同比下降31.2%;新能源汽车为688.7万辆,同比增长93.4%,市场占有率达到25.6%。随着市场的不断发展,Auto-ABS市场的资产类型也在不断丰富,尤其新能源汽车资产入池比例有快速提升的趋势。资产表现方面,新能源汽车、商用车和二手车的历史数据积累有限,信用质量还有待进一步检验。

1.4.1 新能源汽车

近年来随着“碳达峰”“碳中和”目标的提出,新能源汽车产业借力东风快速发展,新能源汽车实现爆发式增长。2022年发行的Auto-ABS项目中,也有不少以新能源汽车为基础资产的项目,例如“融腾通元2022年第一期个人汽车抵押贷款绿色资产支持证券”“上汽通用融资租赁有限公司2022年度第一期绿色定向资产支持票据”“上海蔚来融资租赁有限公司2022年度第一期绿色定向资产支持票据”“国君-申港-小鹏融资租赁第1期绿色资产支持专项计划(碳中和)(专精特新)”等。随着新能源汽车市场的快速发展,绿色Auto-ABS产品从2021年的4单增长至2022年的14单,发行规模从40.72亿元增长至291.29亿元,预计未来几年绿色Auto-ABS产品仍能保持较快发展,成为Auto-ABS的重要组成部分。

1.4.2 商用车

受疫情、前期需求透支和油价上涨的影响,2022年商用车产销量均大幅下降,另一方面由于商用车样本量少、表现相对不稳定,Auto-ABS产品中商用车资产整体占比较低。2022年发行的Auto-ABS产品中,商用车整体的资产占比仍然较小。但部分项目混池资产包中商用车的占比可以达到44%以上,如在银行间债券市场发行的“瑞泽2022年第一期个人汽车抵押贷款资产支持证券”和“一汽租赁有限公司2022年度第一期资产支持商业票据”。

与乘用车相比,一般来说,商用车资产违约率相对较高,违约回收率相对较低。从近期商用车自身资产表现来看,2020年和2021年商用车资产违约率逐渐抬头,2022年随着一定程度上的需求透支叠加疫情影响,违约率尚未趋稳。违约率的表现反映出目前的商用车底层客户信用风险较难把控,且商用车受疫情影响较大,这也是现今多数企业涉足商用车ABS融资较少的原因。但未来随着商用车金融企业风控能力的不断提升,加之交易结构优化及风险缓释措施等对商用车ABS证券信用等级的提升作用,且疫情缓和后商用车恢复弹性更大,预计未来商用车ABS将会有较大的增长空间。

1.4.3 二手车

2022年发行的Auto-ABS项目中有部分入池资产混有少量二手车,比如宝马汽车金融(中国)有限公司发行的德宝天元系列,但其中二手车资产涉及发行笔数和规模占比均较小,未超过3%。根据中国汽车流通协会数据显示,2022年由于疫情反复,二手车交易呈现下降趋势,全年共交易1602.78万辆,同比下降8.86%,交易金额为10595.91亿元,同比下降6.37%。随着疫情缓和以及2022年二手车行业一系列利好政策的推行,有望推动二手车市场快速恢复,未来或有更多二手车资产入池发行。

2. 循环购买结构日趋成熟,灵活解决错配问题

作为较成熟的产品,Auto-ABS的交易结构设置较为稳定,同时基于汽车贷款现金流比较稳定的特点,加上多数汽车金融公司的国外母公司具有成熟的证券化业务经验和境外机构的参与,我国汽车贷款证券化交易结构的设计也较为灵活和精细,一些新的产品结构设计方式也在逐步渗透进Auto-ABS市场,比如循环购买、ABCP等。

2022年发行的121单Auto-ABS产品中,交易结构涉及循环购买的共有26单,相关项目发行规模共840.73亿元,规模占比27.13%。循环购买结构目前已成为Auto-ABS用来调整底层资产和产品端期限错配的较为成熟的方式,可以通过调整循环购买时间和次数以及其他触发事件来满足投资人对于投资期限的需求。ABCP则功能相反,可以通过缩短产品期限实现循环融资。

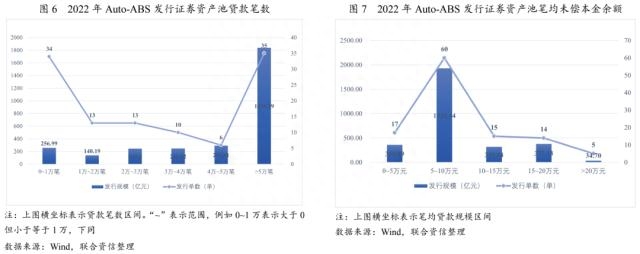

3. 优先级证券分层情况仍然集中

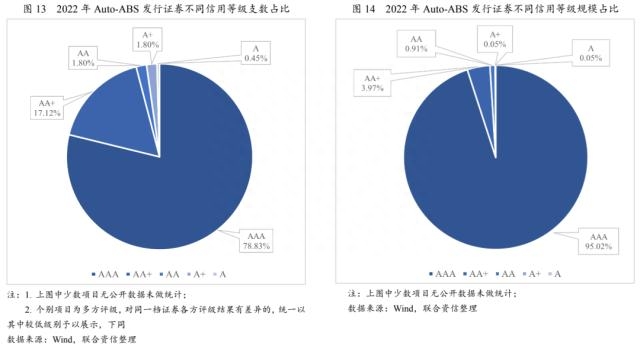

2022年发行的121单Auto-ABS包含证券340余支,其中具有信用等级的证券222支,总体上集中于AAAsf和AA+sf。AAAsf级资产支持证券共发行175支,发行规模2617.57亿元,规模占比84.48%,较2021年下降了0.06个百分点;AA+sf级资产支持证券共发行38支,发行规模109.44亿元,规模占比3.53%,较2021年上涨了0.19个百分点,两年对比下来各级别发行规模占发行总量的比例基本维持不变(详见图13、图14)。

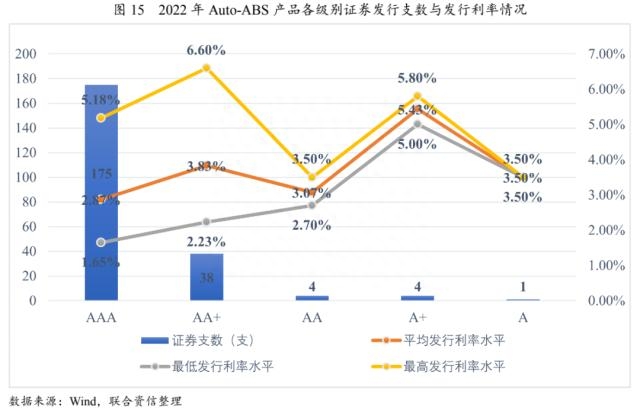

4. 发行利率整体下降

发行利率方面,从产品端看,Auto-ABS产品期限较短、基础资产历史表现良好同时收益稳定可观;从市场端看,2022年资金面更为宽松,并且Auto-ABS在信息披露等方面更全面标准,深受境内外投资者的认可,整体发行利率较低。以AAAsf级汽车贷款资产支持证券为例,2022年发行的Auto-ABS中AAAsf级证券平均发行利率2.87%,同比下降了47个bps,最高发行利率5.18%,最低发行利率1.65%;AA+sf级证券平均发行利率3.83%,同比下降了98个bps,最高发行利率6.60%,最低发行利率2.23%。同一级别下2022年各档证券的平均发行利率较2021年有所下降。各类型发行主体中,整体上汽车金融公司AAAsf等级证券的发行利率水平低,平均发行利率为2.40%,融资租赁公司AAAsf等级证券的发行利率水平高,平均发行利率约为3.00%(商业银行仅发行一单,暂不参考)。发行利率具体情况详见图15。

[1]本部分数据仅列举了公开信息有披露的相关数据,部分私募项目未进行分析。

三、存续期表现

1. 存续产品相关指标表现

本文选取截至2022年12月底存续的公开发行的Auto-ABS产品与联合资信2022年度跟踪的定向发行的Auto-ABS产品作为样本,以研究其存续期表现情况。

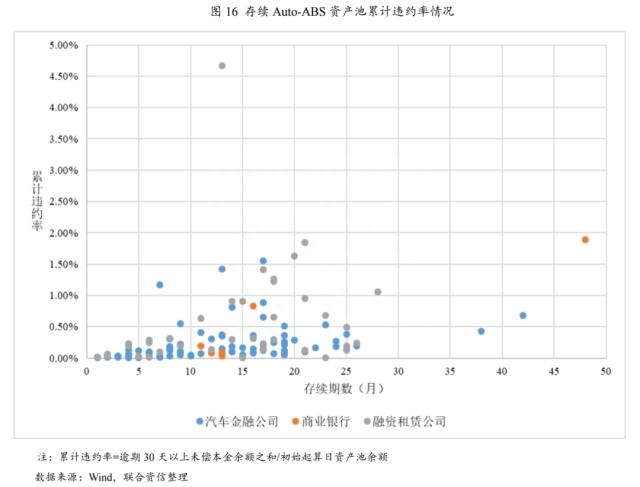

存续Auto-ABS产品的发起机构/原始权益人以汽车金融公司与融资租赁公司两大类为主,其中,因为融资租赁公司的客群定位与汽车金融公司明显不同,所以融资租赁公司资产包实际累计违约率水平一般高于同期限的汽车金融公司资产包。样本中,融资租赁公司发行的Auto-ABS产品累计违约率的平均值为0.55%,汽车金融公司发行的Auto-ABS产品累计违约率的平均值为0.22%。累计违约率表现如图16所示。

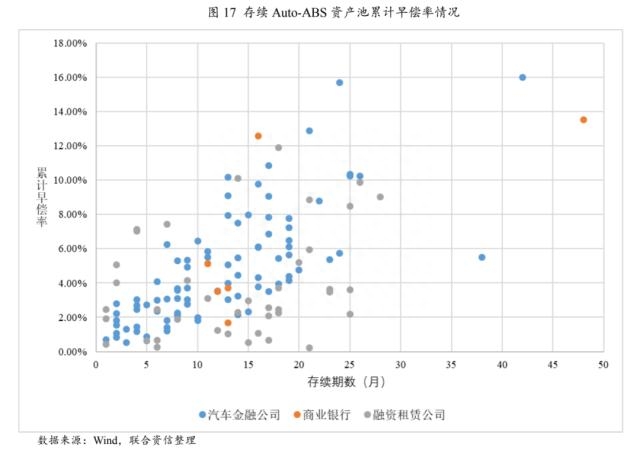

公开数据可以查询到的存续Auto-ABS产品的累计早偿率整体处于较低水平。从纳入统计的Auto-ABS产品来看,基础资产的累计早偿率与账龄具有正相关关系。汽车金融公司资产包的实际累计早偿率一般略高于同期融资租赁公司资产包。样本中,汽车金融公司发行的Auto-ABS产品累计早偿率的平均值为4.91%,融资租赁公司发行的Auto-ABS产品累计早偿率的平均值为3.85%。具体情况如图17所示。

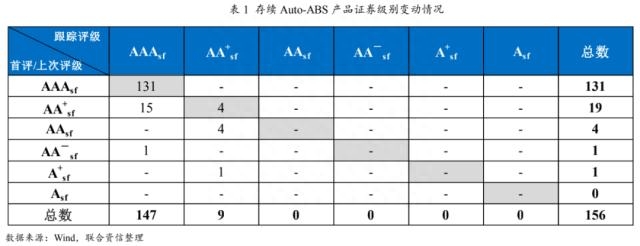

2. 存续产品跟踪评级级别变动情况

2022年度跟踪评级结果显示:纳入统计的Auto-ABS产品的优先级和中间级证券兑付情况良好,跟踪级别无下调情况。样本共涉及156只证券,其中21只证券跟踪评级时级别上调;由AA+sf调升至AAAsf的证券15只,由AA-sf调升至AAAsf的证券1只,由AAsf调升至AA+sf的证券4只,由A+sf调升至AA+sf的证券1只;跟踪评级结果未变化的证券共135只,其中有131只证券首评结果已经达到AAAsf,但量化分析结果显示,多数证券的实际风险承受能力已有不同程度的提升。具体级别变化情况如表1所示。

跟踪期内级别上调的情况通常发生在当前主流的交易结构下,且伴随完全顺序的分配方式。随着优先级证券本金的逐步偿付,证券端的结构将发生改变,优先级获得的信用支持水平将逐步提升;同时,基础资产的剩余期限变短,不确定性下降,质量也将有所提升。在这两方面的因素共同作用下,随着产品的兑付,优先级证券的风险水平亦将呈现逐步下降的态势。

四、未来展望

1. 发力新能源汽车,助力“双碳”目标实现

中国汽车工业协会统计数据显示,2022年新能源汽车销售完成688.7万辆,同比增长93.4%,连续8年位居全球第一;市场占有率达到25.6%,高于上年12.1个百分点,已超前完成《新能源汽车产业发展规划(2021-2035年)》提出的“到2025年,新能源汽车新车销售量达到汽车新车销售总量的20%左右”目标。随着我国各地充换电基础设施建设、新能源汽车下乡、换电模式试点工作的进一步推进,预计新能源汽车产业将加快市场化步伐,助力“双碳”目标的实现。随着新能源汽车销量的提升,未来以新能源汽车为基础资产的Auto-ABS产品也将更多的在证券化市场中展现。

2. 汽车融资租赁公司有意发展二手车业务

为活跃二手车市场,2022年7月经国务院同意,商务部等16部门发布了《关于搞活汽车流动 扩大汽车消费的若干措施》,有利举措主要有全面取消二手车限迁政策、优化二手车交易登记管理以及支持开展二手车经销业务。虽然2022年我国疫情反复以及需求不足的情况下,二手车交易量同比下降,但伴随着政策鼓励,新一代消费群体消费观念的改变,以及2023年疫情结束经济回暖,部分汽车融资租赁公司有意发展二手车融资租赁业务,相信未来Auto-ABS基础资产中也将出现更多二手车的身影。

3. 发起机构动力充足,产品常态化发行

2022年银行间市场的发起机构仍以汽车金融公司为主,随着汽车行业的发展及渗透率提升,汽车金融公司尤其是厂商系汽车金融公司伴随着主机厂销量增加,贷款规模有望持续增加;2022年底,银保监会发布的《汽车金融公司管理办法(征求意见稿)》明确汽车金融公司可以开展售后回租业务,预计未来汽车金融公司也将增加租赁资产证券化产品的常态化、规律化发行。作为发起机构的商业银行在2022年表现仍然并不活跃,汽车贷款作为商业银行优质资产之一,或将在2023年有更多的表现。随着融资租赁公司行业转型的加大,以及汽车金融行业的不断完善,越来越多的融资租赁公司将在证券化市场角逐,或将增加更多的发起机构进入Auto-ABS领域。

4. 基础资产表现稳定,双重去杠杆效应使得证券的信用风险持续下降

根据对存续Auto-ABS产品的持续观测,底层资产的各指标表现稳定,优先级证券兑付情况良好,并且得益于存续期资产端和券端的双重去杠杆作用,大部分可调级证券的级别得到了提升,预计2023年存量优先级证券信用状况将保持稳定。基于已发行证券化产品的后期表现、各机构汽车贷款业务的历史违约记录和发起机构的经营稳定性,预计短期内作为基础资产的汽车贷款信用状况基本能够保持稳定。

5. 产品发行成本优势将持续

汽车贷款是适合进行证券化的优良资产,Auto-ABS产品也受到市场的青睐,因此在发行成本方面有一定优势,在汽车贷款行业资产质量不发生大的下降情况下,预计未来发行成本优势将会持续。

点击“在看”,第一时间看到我的更新

本文源自联合资信