神州车闪贷app(神州车闪贷押车吗)?

投诉人陈先生的经历与夏先生类似。2018年8月21日,陈先生在神州车闪贷申请了一笔贷款。“以工商信用卡分期形式还款,实际到款33000元,但工行分期金额为36700元,并且要求必须购买商业保险,收取1700额外押金”。

此后,由于账单逾期,神州车闪贷人员在未与其联系的情况下,于2019年2月22日凌晨3:00将陈先生的车私自开车,且偷走车后并未联系告知。工作人员称,取车需要交余款的10%-20%作为拖车费,并且一次性缴清包括贷款、拖车费在内的所有款项。2019年2月22日下午,陈先生缴清剩余贷款21400.37元,6个月累计还款38074元,但客服一直推脱。随后,陈先生又缴费2140元作为拖车费,但神州车闪贷公司至今未与其联系取车问题。

投诉人秦先生则表示,神州车闪贷收取高额手续费,“下款五万三,手续费、定位费、管理费等等,扣一万五千多,还不算利息,没让看合同催着签字。今年有一次逾期几几天,早上还的款,晚上车被他们偷走了。让我交什么违约金,贷款总额百分之二十违约金,还要交三千块的拖车费,还没票,还让我们一次性结清尾款,我算了下,还得交六万多,加上我前期还的那两万多,等于我五万三用了十个月要掏三万多的利息,这比高利贷还黑。”

变相砍头息、高利贷 暴力催收?

而除了“套路贷”,针对神州车闪贷“砍头息、高利贷”的投诉也不少见。

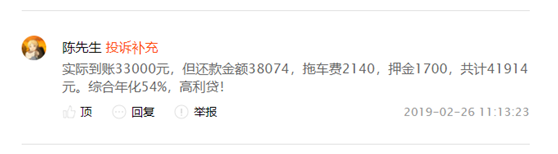

2月26日,陈先生在补充投诉中称,实际到账33000元,还款38074元,拖车费2140,押金1700,共计41914元,“综合年化利率54%,高利贷!”

在投诉人刘先生的陈述中,也有类似的“砍头息”问题。陈先生借款12700元,实际到账89100.4元,每月向神州支付3868.76元(共36期)的租金等费用。

投诉人周先生称,2017年12月21日在神州闪贷车贷盐城分公司以车辆抵押贷款80000元(微信转账5个点平台服务费4000给盐城分公司赵经理),到手贷款金额76000元,但合同金额106400元,从2018年1月开始毎个月还款4699元。因此质疑神州车闪贷“高利贷”。

实际上,在民间借贷领域,在贷款金额中提前扣除名目繁多的手续费的形式,即称为于“砍头息”。2017年12月,互联网金融风险专项整治、P2P网贷风险专项整治工作领导小组办公室发布《关于规范整顿“现金贷”业务的通知》(以下简称《通知》),明确“禁止从借贷本金中先行扣除利息、手续费、管理费、保证金以及设定高额逾期利息、滞纳金、罚息等。”

此外,还有用户投诉神州车闪贷“非法获取通讯录,电话辱骂接本人,造成严重骚扰。”

认清融资租赁模式 消费者应擦亮眼

这两年,随着汽车产业进入存量竞争时代,融资租赁成为激发行业发展的动力。然而,在车融资租赁机构如雨后般涌现的同时,乱象与风险也在逐步凸显。很多车商或放贷方对融资租赁模式、产权归属等关键信息有所模糊,导致很多消费者混淆了汽车贷款和融资租赁的概念,致使财产、资金受损。

去年12月底,优信二手车就因融资租赁模式问题陷入“套路贷”质疑。虽然此后优信澄清其合规的融资租赁与贷款的区别,但股价和声誉还是收到了影响。

在二手车销售中,消费者通过融资租赁模式购买汽车后,所有权属于融资租赁公司;经过一定的租赁期后,车辆就可以过户到买车人名下。所谓的“月供”实际上是“租金”。

在神州车闪贷的贷款模式下,签订融资租赁合同后,在合同期内的车辆所有权应归属神州车闪贷,而贷款者享有使用权。每月的还款金额实际上是“租金”以及各种手续费。

对于上述借款人的遭遇,一位资深业内人士就向金融观察团表示,借款人通过神州车闪贷进行借款。最大的问题就是,在整个借款过程中,到底是汽车抵质押贷款还是融资租赁借款?

“如果是汽车抵质押贷款,应签署汽车抵质押借款协议,而借款人却签署的融资租赁协议,这两者在金融业务属性上明显不同。借款人到底是以融资租赁形式取得的借款,还是以汽车抵质押形式进行借款?整个业务形态让人扑朔迷离,这也给未来借款人还款、保障权益留下了一定的隐患。”他质疑道。

他同时强调,神州公司在借款之前并没有明确告知借款人业务模式,收费方式,存在一定的虚假宣传,和“套路贷”。并且,借款人实际借款到账资金与合同借款资金不相符,实际借款到账资金减少,减少部分为GPS安装费、保险费、手续费等费用,作为放款方的神州公司涉嫌变相“砍头息”。