车辆抵押融资利息多少(抵押利息融资车辆怎么处理)?

2021年1月1日,《最高人民法院关于新民间借贷司法解释适用范围问题的批复》(法释〔2020〕27号,以下简称“法释〔2020〕27号批复”)开始施行。尽管法释〔2020〕27号批复明确了融资租赁公司因从事相关金融业务引发的纠纷,不适用《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》,但在《最高人民法院关于进一步加强金融审判工作的若干意见》(法发(2017)22号,以下简称“法发(2017)22号文”)明确了关于金融借款合同贷款人综合利率上限参照当时施行的《最高人民法院关于审理民间借贷案件适用法律若干问题的规定(2015)》(以下简称《民间借贷解释2015版》)第二十八条规定的年利率24%执行,但《民间借贷解释2015版》已被修订的情况下,融资租赁合同的利率上限问题,至今仍然存在争议。文本将结合最新裁判文书的观点、相关法律规定及司法文件,尝试探讨法释[2020]27号批复下,融资租赁合同的利率上限的确定问题。

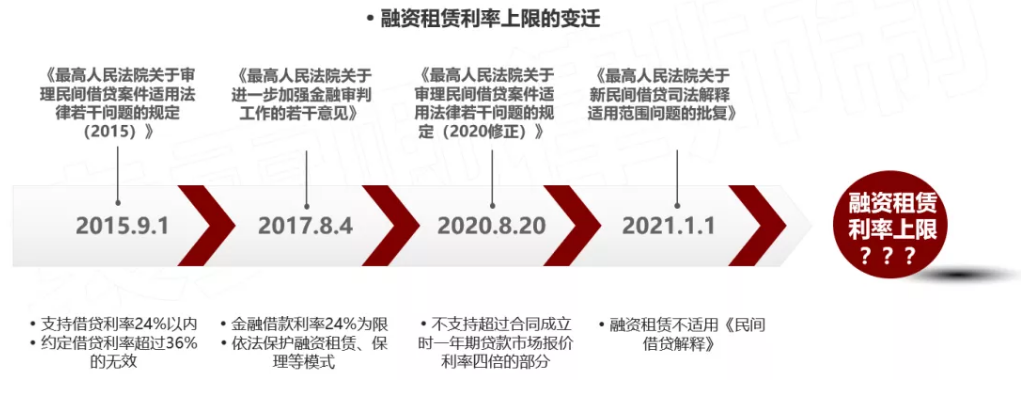

一、融资租赁利率上限确定的依据及变迁

关于融资租赁合同纠纷中,出租人可主张的租息、违约金[1]的上限问题,主要存在参照《民间借贷解释2015版》执行、参照法发(2017)22号文执行、参照《最高人民法院关于审理民间借贷案件适用法律若干问题的规定(2020)》(以下简称《民间借贷解释2020第1版》)执行、根据法释〔2020〕27号批复执行几个阶段。如前文所述,法释〔2020〕27号批复施行后,融资租赁合同的利率上限确定问题,在司法实践中存在一定的争议。截止目前,仍有部分出租人考虑诉讼请求可能被驳回、承租人可能对租金、违约金提出抗辩因素,在诉讼阶段主动将租息、违约金的上限调整至合同成立时一年期贷款市场报价利率四倍(以下简称“4倍LPR”)的情况。

二、法释〔2020〕27号批复的印发背景及“金融机构”“金融借贷”的理解与界定

1.法释〔2020〕27号批复的印发背景

关于融资租赁公司是否适用民间借贷相关司法解释问题,《最高人民法院新民间借贷司法解释理解与适用》一书指出,《民间借贷解释2015版》起草时的主流观点认为,融资租赁公司等机构由地方政府或行业主管部门审批设立,并非中央金融监管部门的监管对象,具备民间借贷的特征,应适用《民间借贷解释2015版》规定处理。但目前,金融监管部门反馈意见认为,融资租赁公司等机构由地方金融监管部门实施监管;《国务院办公厅关于全面推进金融业综合统计工作的意见》将融资租赁公司等机构纳入金融业综合统计范围;中国人民银行正在起草的《地方金融监督管理条例》拟明确融资租赁公司等机构需经地方金融监管部门批准设立,接受地方金融部门监管等。在此背景下,建议明确规定融资租赁公司等机构不适用《最高人民法院关于审理民间借贷案件适用法律若干问题的规定(2020第二次修正)》[2](以下简称《民间借贷解释2020第2版》)。

据此,关于融资租赁公司是否属于金融机构问题,司法实践的裁判观点随着我国金融监管体系的调整,亦存在变化。就现阶段而言,司法实践中一般将融资租赁公司界定为金融机构。

2.关于“金融机构”“金融借贷”的理解与界定

法释〔2020〕27号批复明确:“经征求金融监管部门意见,由地方金融监管部门监管的小额贷款公司、融资担保公司、区域性股权市场、典当行、融资租赁公司、商业保理公司、地方资产管理公司等七类地方金融组织,属于经金融监管部门批准设立的金融机构,其因从事相关金融业务引发的纠纷,不适用新民间借贷司法解释。”笔者理解,司法实践视角下“金融机构”“金融借贷”的界定,与监管视角下“金融机构”存在差异,司法实践视角下对“金融机构”“金融借贷”的界定范围丰富于监管视角下对“金融机构”的界定范围。具体而言:

首先,监管视角下的金融机构,一般仅指具有金融许可证、经营证券业务许可证、经营保险业务许可证等特许经营证书,由中国银行保险监督管理委员会通过行政许可程序批准设立的银行业、证券业和保险业机构等。而司法实践视角下的金融机构,还包括融资租赁公司、商业保理公司、典当行等由地方金融监督管理部门审批设立并实施日常监管的机构。如以即将于2021年7月1日施行的《银行保险机构许可证管理办法》关于金融许可证适用范围,与《最高人民法院关于上海金融法院案件管辖的规定》《最高人民法院关于北京金融法院案件管辖的规定》关于上海金融法院、北京金融法院受理的一审金融民商事案件范围进行比较,亦可证明上述差异性问题。

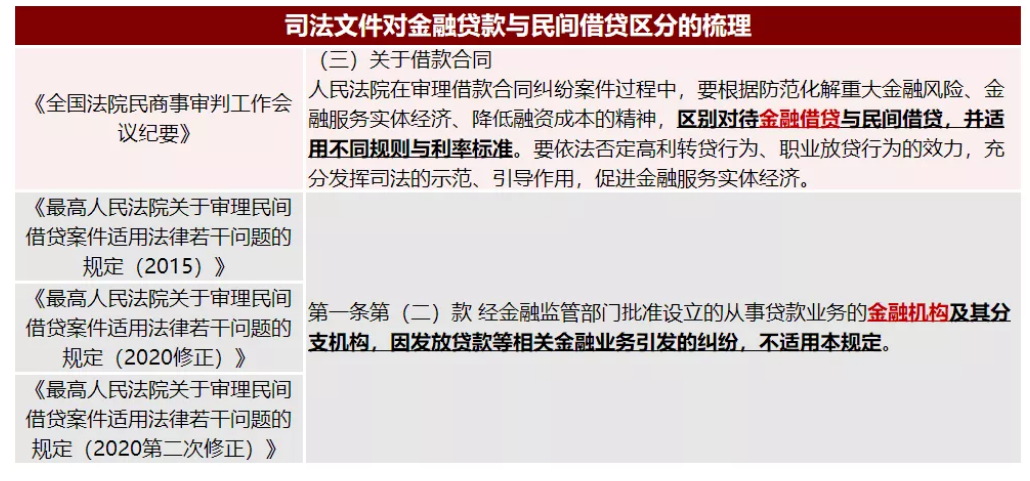

其次,司法实践视角下对贷款的分类,一般以“金融借贷”“民间借贷”两个维度作出区分。关于该问题,在《全国法院民商事审判工作会议纪要》《民间借贷解释2015版》《民间借贷解释2020第1版》《民间借贷解释2020第2版》均有所明确。

《全国法院民商事审判工作会议纪要理解与适用》一书指出:“实践中,金融机构包括经‘一行两会’等金融监管部门批准设立的银行、非银行金融机构及各自的分支机构,以及经有关政府部门批准设立的从事金融活动的典当行、小额贷款公司等法人及其分支机构。原则上说,凡持牌经营的金融机构签订的借款合同,都属于金融借款合同的范畴。根据金融服务实体经济、降低融资成本等原则和精神,要区别对待金融借贷和民间借贷,并适用不同规则和利率标准[3]。”《最高人民法院新民间借贷司法解释理解与适用》一书指出:“由此,我们可以基本得出一个结论:我国司法实务层面已经将借贷行为明确区分为金融借贷和民间借贷两种类型,各有其适用规则和利率标准。但有必要说明的是,上述结论目前尚未得到立法的明确认可[4]。”鉴于融资租赁公司在司法实践层面应当被划入“金融机构”范围,笔者倾向于认为,融资租赁合同纠纷的利率上限问题,亦可以参照金融借贷纠纷的利率裁判标准上限确定。

三、法释〔2020〕27号批复印发后,融资租赁合同纠纷利率上限标准的主流观点梳理

笔者就法释〔2020〕27号批复印发后,融资租赁合同纠纷利率上限确定标准的主流观点,作出整理如下:

1. 观点一:结合《民间借贷解释2015版》《民间借贷解释2020第2版》的规定,租息上限不超过4倍LPR,违约金及其他费用上限不超过4倍LPR。

该等观点主要考虑的因素是《民间借贷解释2015版》《民间借贷解释2020第2版》分别规定了借款利率、逾期利率的上限,但未对借款利率、逾期利率合计上限问题作出规定,且融资租赁合同纠纷大部分裁判观点均确认租息、违约金及其他费用可以分别主张且分别确定利率上限。

需要进一步说明的是,租息年利率上限的计算基数一般为剩余租赁本金,而关于违约金及其他费用上限的计算基数问题,司法实践中存在以已到期未付租金与加速到期租金之和为基数、加速到期日之前的未付租金为基数两种观点。因此,观点一项下的租息上限、违约金及其他费用上限不能简单相加得出8倍LPR的结论。

【参考判决】天津市滨海新区人民法院(2020)津0116民初27378号民事判决书(2020年11月4日立案[5],2021年1月1日判决)

2. 观点二:租息、违约金及其他费用上限不超过年利率24%。

该等观点出现在《中华人民共和国民法典合同编理解与适用(三)》一书中。该书“关于融资租赁租金的司法保护上限”中指出:“结合以上两条意见的内容,对于融资租赁公司收取的租金及复利、罚息、违约金和及其他费用总计超过承租人融资数额年利率24%的部分,人民法院应当不予支持[6]。”

【参考判决】浙江省杭州市中级人民法院(2019)浙01民初3913号民事判决书(2019年10月23日立案[7],2020年9月25日判决)

3. 观点三:延续《民间借贷解释2015版》的思路,租息上限不超过年利率24%,违约金及其他费用上限不超过年利率24%。

该等观点是法发(2017)22号文印发后,融资租赁合同纠纷案件的主流裁判观点,但在《民间借贷解释2020第1版》施行期间内,该等观点受到了租息、违约金上限是否应当调整为4倍LPR观点的冲击。笔者关注到,《民间借贷解释2020第2版》及法释〔2020〕27号批复施行后,部分人民法院已继续适用观点三,审理融资租赁合同纠纷。

【参考判决】天津市第三中级人民法院(2020)津03民初1288号民事判决书(2020年9月1日立案,2021年2月9日判决)

【参考判决】上海市浦东新区人民法院(2020)沪0115民初79086号民事判决书(2020年10月14日立案,2021年2月18日判决)

4. 观点四:参考《民间借贷解释2020第2版》的利率上限规定,租息、违约金及其他费用上限合计不超过4倍LPR。

《全国法院民商事审判工作会议纪要理解与适用》一书指出:“一般来说,金融借贷的利率要低于民间借贷[8]。”该等观点主要逻辑为,融资租赁合同纠纷与其他金融贷款案件无本质性差异,金融借贷的利率一般应低于民间借贷的利率。

【参考判决】河南省新乡市中级人民法院(2020)豫07民终6223号民事判决书(2020年12月3日立案,2021年3月1日判决)

四、结论及建议

综上分析,在相关司法文件未对融资租赁合同租息、违约金上限作出进一步明确规定的情况下,建议出租人关注融资租赁合同约定的管辖法院的相关裁判观点,并相应调整融资租赁合同关于租息、违约金及其他款项的约定及诉讼请求。笔者认为,就现阶段而言,如融资租赁合同约定的管辖法院没有特殊裁判观点的,则关于融资租赁合同租息、违约金及其他款项的上限约定,及融资租赁合同纠纷诉讼请求,可暂参考观点三进行安排。即延续《民间借贷解释2015版》的思路,租息上限不超过年利率24%,违约金及其他费用上限不超过年利率24%。当然,如出租人可主动将租息、违约金及其他款项的上限调整为4倍LPR以内,则诉讼阶段面临的争议将更小。但是,笔者理解,在金融借贷利率是否应当低于民间借贷利率观点的影响下,可能存在融资租赁合同利率上限被司法文件进一步规范、调减的情形。

此外,笔者理解,部分出租人在内控合规方面存在一定的管控要求,即出租人诉讼阶段提出的诉讼请求应当与合同约定一致,不允许在合同未作约定的情况下,由法务或律师单方面决定以低于合同约定的利率标准确定诉讼请求。如出租人面临该等要求的,建议在融资租赁合同中增加“如出租人根据本合同约定计算的迟延履行金、违约金款项合计金额超过出租人以提起诉讼方式主张本合同项下权利届时法律法规或人民法院允许出租人主张的违约相关款项上限的,出租人可根据届时的相关规定及要求,调整迟延履行金、违约金的计算标准”或类似表述,以提高诉讼阶段诉讼请求安排的灵活度。

在诉讼请求方面,建议出租人就租金、违约金的诉讼请求分为两项诉请提出,违约金的诉讼请求分为已经计算确定金额的部分、需要持续计算的部分两段提出,降低诉讼请求被驳回的风险。

[1]关于承租人逾期支付租金等款项时,出租人有权就逾期支付的款项加收的违约款项的定义,各家融资租赁公司使用的名词定义并不相同,实务中存在“违约金”“滞纳金”“迟延履行金”“罚息”等多种界定方式。为便于读者理解,本文统一将该等款项定义为“违约金”。

[2]参见最高人民法院民事审判第一庭:《最高人民法院新民间借贷司法解释理解与适用》,人民法院出版社2021年2月第1版,第59页-61页。

[3]最高人民法院民事审判第二庭:《全国法院民商事审判工作会议纪要理解与适用》,人民法院出版社2019年12月第1版,第333页。

[4]最高人民法院民事审判第一庭:《最高人民法院新民间借贷司法解释理解与适用》,人民法院出版社2021年2月第1版,第43页。

[5]《民间借贷解释2020第1版》《民间借贷解释2020第2版》均以2020年8月20日作为是否适用4倍LPR的时间界限,因此司法实践中关于融资租赁公司的诉讼请求、法院的判决结果可能受是否在2020年8月20日前完成立案的影响。本文引用的裁判文书对立案时间作出标注。

[6]最高人民法院民法典贯彻实施工作领导小组:《中华人民共和国民法典合同编理解与适用(三)》,人民法院出版社2020年7月第1版,第1671页。

[7]《民间借贷解释2020第1版》《民间借贷解释2020第2版》均以2020年8月20日作为是否适用4倍LPR的时间界限,因此司法实践中关于融资租赁公司的诉讼请求、法院的判决结果可能受是否在2020年8月20日前立案影响。本文引用的裁判文书均对立案时间作出标注。

[8]最高人民法院民事审判第二庭:《全国法院民商事审判工作会议纪要理解与适用》,人民法院出版社2019年12月第1版,第333页。