汽车抵押绿本融资(汽车抵押绿本融资)?

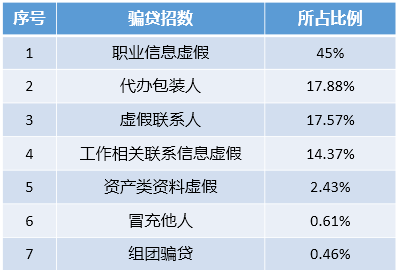

骗贷招数统计

有相关机构曾做过数据统计,每100个拒贷案件中,都会涉及各种程度的蓄意造假或欺骗,欺诈行为已经成为信贷机构面对的大敌之一。

据统计,职业信息虚假(45%)、代办包装(17.88%)、虚假联系人(17.57%)、工作相关联系信息虚假(14.37%)、资产类资料虚假(2.43%)、冒充他人申请(0.61%)、组团骗贷(0.46%)

下面是汽车融资租赁常见的骗贷案例

虚假交易(套现)

类型描述:进单渠道协助客户以办理车贷为掩护,操作办理“现金贷”(不以购车为目的现金贷款),进单渠道协助伪造购车发票、保单(实际上无真实车辆交易),骗取后台信任,获得融资资金。

案例(套现)

客户表示车子没有提到,自己当初并不是要办理车贷的,而是通过一个朋友转介说可以办理一个车贷从而贷到现金,该朋友与客户诉说名下有车子有资产和银行贷款比较容易。

中介协助客户提供虚假工作单位,家庭住址,目前客户车子与贷款具无拿到,坐席查看到合同状态是正常的,客户表示是朋友与车行代还。

案例(虚假交易)

在欢迎电话与催收电话中,客户陈述当时是被人介绍可以通过办理车贷从而贷一笔现金,该经销商表示无需客户付任何钱,每月还款也无需负责,只需配合提供办理车贷的材料,因此客户未支付首付款。

现客户未提到车,联系经销商,对方表示不替客户还贷款。据客户称该经销商为烟台的小贷公司,涉嫌骗贷。

一车多贷

类型描述:私自将车辆抵押小贷公司,完成套现行为。

案例

客户多次利用同一辆二手车到我司贷款,每次都是利用他人名义贷款,目前车已二次抵押。车辆原本在客户配偶名下,通过转移登记到客户名下,进行抵押登记我司,完成虚假交易套现行为。

低配高报

类型描述:进单渠道协助客户在申请车贷业务时,通过伪造合格证、登记证或高开发票等行为,将实际为低配的车型提报为高配车型,从而获取更高的融资金额,以此达到低首付或零首付的目的。

案例

调查员通过实地走访和电联方式,无法与客户取得联系。与SP经理高峰沟通了解得知,该合同由一个中介公司介绍办理,办理过程中中介帮助客户垫付首付、保险等费用。

合同生效后中介和客户一起到车商提车,而后客户对支付费用与中介产生分歧,导致未成功提车。

经核实车辆却存在低配高报,发票为代开,SP反馈车辆目前被中介占有。

重要文件造假

类型描述(绿本造假):进单渠道伪造绿本(实际无此车或无真实抵押信息),骗取后台信任,获得申请通过资格、融资金额,以此达到非法占有融资资金、车辆或其它有损我司利益的目的。

类型描述(发票造假):进单渠道伪造发票(实际无此发票),骗取后台信任,获得申请通过资格、融资金额,以此达到非法占有融资资金、车辆或其它有损我司利益的目的。

类型描述(保单造假):进单渠道伪造保单(实际无此保单、保单第一受益人非我司),骗取后台信任,获得申请通过资格、融资金额,以此达到非法占有融资资金、车辆或其它有损我司利益的目的。

代购

类型描述:实际申请人通过借用他人(非直系亲属)的身份信息和信用记录申请贷款,申请通过后,车辆由实际申请人控制,但其不履行还款义务并失联,以致申请人还款意愿不高或不还款,导致合同逾期。

骗贷的后果

贷款被收回,还会收取违约金

若申请人的贷款申请已经审批通过,但还未发放贷款,一旦发现申请人有骗贷行为,便会拒绝发放贷款;如果贷款已经发放,在贷后管理环节中,发现借款人有骗贷行为,除了会立即收回贷款,还会对借款人征收违约金。

形成信用污点,再次贷款几乎无望

如果申请人使用伪造的证明材料申请贷款,一旦被发现,除了该笔贷款被拒,也会拉入行业内黑名单。这些数据都会被信贷机构共享,今后再次贷款将无望。

情节严重会被起诉、甚至坐牢、被判无期

骗贷的相关刑罚罪名有:贷款诈骗罪、骗取贷款罪、合同诈骗罪,不但要没收非法所得,严重者将判无期徒刑。

《刑法》第一百九十三条规定,第一百九十三条有下列情形之一,以非法占有为目的,诈骗银行或者其他金融机构的贷款,数额较大的,处五年以下有期徒刑或者拘役,并处二万元以上二十万元以下罚金;数额巨大或者有其他严重情节的,处五年以上十年以下有期徒刑,并处五万元以上五十万元以下罚金;数额特别巨大或者有其他特别严重情节的,处十年以上有期徒刑或者无期徒刑,并处五万元以上五十万元以下罚金或者没收财产:

(一)编造引进资金、项目等虚假理由的;

(二)使用虚假的经济合同的;

(三)使用虚假的证明文件的;

(四)使用虚假的产权证明作担保或者超出抵押物价值重复担保的;

(五)以其他方法诈骗贷款的。

立天汽车金融欢迎你的加入,合作热线:

长按下图识别二维码