车辆融资哪个平台好(融资车辆平台好贷款吗)?

[ 亿欧导读 ] 汽车库存融资主要由三大参与者构成,分别是商业银行、汽车金融公司和互联网平台。

库存融资是指汽车金融服务机构在以汽车经销商为代表的汽车销售方采购汽车时提供的汽车金融产品。库存融资以短期资金为主,服务对象包含汽车经销商、4s、代理商、汽贸公司、二手车商等。除与主机厂密切关联的汽车金融公司(AFC)外,一般库存融资都需要以合格证或库存车辆作为质押。

提供汽车库存融资业务的金融服务机构主要有三类,分别是商业银行、汽车金融公司和互联网平台,其中商业银行的“厂商银三方协议”资金成本低,是最主要的库存融资方式。

商业银行:厂商银三方协议

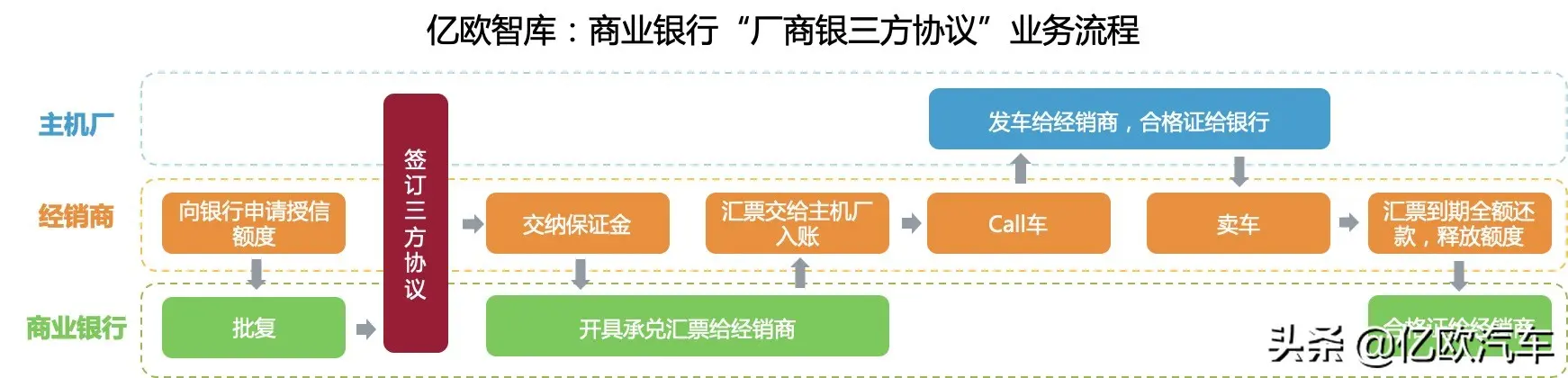

商业银行提供的库存融资业务一般以“厂商银三方协议”的形式开展,主机厂、经销商和银行三方共同签订协议,由主机厂做回购担保,并把车辆合格证质押给银行,银行向经销商发放承兑汇票。

银行三方承兑汇票的期限是一定的,通常是2-6个月;经销商提前还款不能释放额度,须得汇票到期且全额还款后,才可以释放汇票额度。贷款期间,经销商库存变动大。

亿欧智库:商业银行“厂商银三方协议”业务流程

汽车金融公司:单车额度循环融资

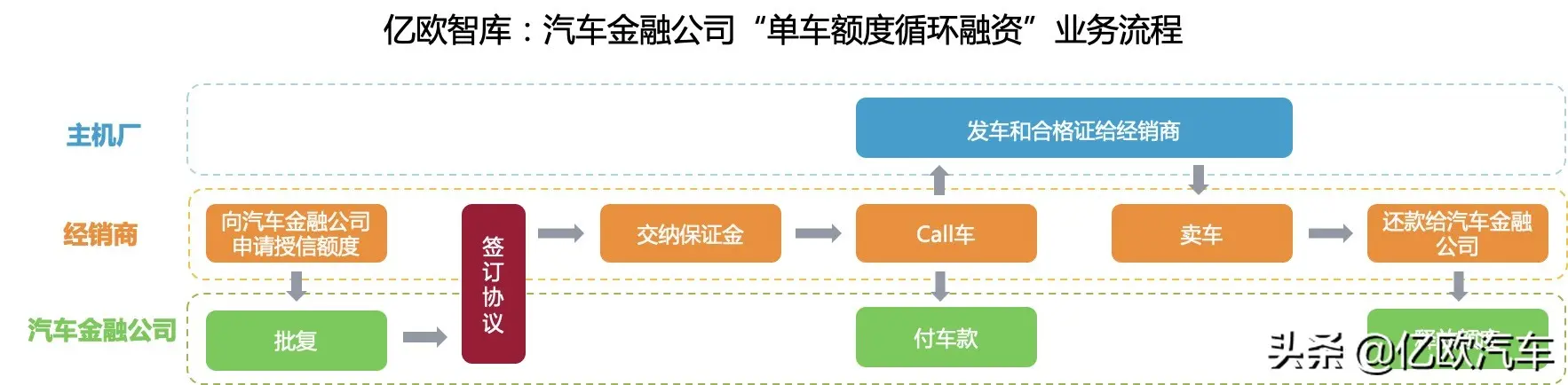

汽车金融公司的库存融资业务主要采用单车额度循环融资模式,随时还款,一车一贷,额度循环使用。贷款期间经销商每销售一辆车即可随时还款,库存稳定,资金形成闭环。

大部分汽车金融公司都拥有主机厂背景,有助于汽车金融公司了解经销商经营情况;另外,在违约车辆回收处理、车辆残值估算等方面汽车金融公司也能获得主机厂的协助,更好地管控经销商贷款的风险。

亿欧智库:汽车金融公司“单车额度循环融资”业务流程

互联网平台:主要提供二手车库存融资

二手车是非标准化产品,需要根据残值来定价,有一定的价格风险,很难通过银行和汽车金融公司渠道贷款,因此二手车库存融资主要由互联网平台提供。

互联网平台的库存融资服务是银行和汽车金融公司的补充,覆盖银行和汽车金融公司贷款条件之外的长尾客户,一般价格较高;另一方面,库存融资业务涉及的金额一般较大,对于没有稳定且低成本资金来源的互联网平台而言,有资金链断裂的风险。

亿欧智库:互联网平台提供新车和二手车库存融资比较

亿欧智库认为,商业银行和汽车金融公司由于资金成本和产业链的优势,还将继续维持寡头地位;然而,随着融资需求的增加,尤其是二手车的发展,互联网平台的库存融资也会逐渐扩大,并形成马太效应(本文是《2019汽车金融行业研究报告》的部分章节解读,该报告将于2019年2月底发布)。