哪个车抵贷比较好(车抵贷坏处)?

【吴门汽车】一站式车主融资平台

作为车主融资的两种方式,车抵贷与原车回租都能帮助车主解决短期资金周转的难题,从业务形态来说,两者都是以车辆为操作基础,但二者有着本质区别。今天我们就来解读一下两种方式的不同及如何选择!

一.车抵贷与原车回租有何不同?

经营主体不同

汽车抵押贷款属于金融行业,经营主体是持牌的金融机构(例如商业银行、汽车财务公司等)。

原车回租属于融资租赁业务,经营主体一般为融资租赁公司。

2018年4月融资租赁划入银保监会监后,两者均受国家金融监管机构监管,都有对应的监管制度!

法律关系不同

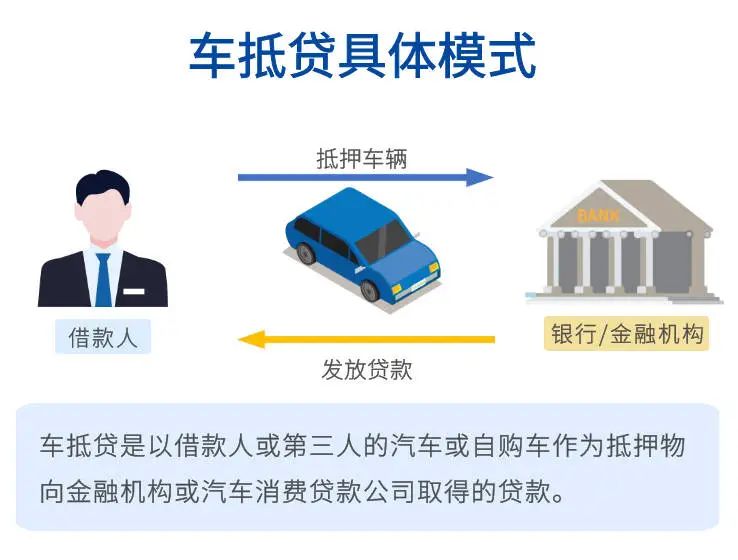

车抵贷合同有:借贷合同,抵押合同;2个当事人:借款人和贷款人。车抵贷是以借款人或第三人的汽车或自购车作为抵押物向金融机构或汽车消费贷款公司取得的贷款。

一般的融资租赁业务关系的建立有两个合同:采购和融资租赁;三个当事人:供应商、出租人和承租人。

而原车回租是指汽车供应商和承租人是同一人的融资租赁,也就变成了2个合同:采购和融资租赁2个合同;2个当事人:出租人和承租人(兼供应商)。

在原车回租中,承租人将车辆卖给融资租赁公司,并且把车辆所有权转移给融资租赁公司,获得资金。同时融资租赁公司再把车辆租给客户使用,收取租金,承租人继续保留了车辆的使用权,租期满后再将车辆所有权转移给承租人。但实际业务中,车辆并不会到车管所进行所有权的转移,大都是通过合同约定。

标的物不同

车抵贷和原车回租都是有时间期限,有价出让标的物的使用权。车抵贷出让的是现金,而融资租赁出让的是车。

抵押物与租赁物的所有者不同

车抵贷中抵押物的所有权仍属原所有者,即抵押人(一般情况是债务人),只是当债务人无法偿还贷款时,债权人享有该物品的优先受偿权。

而原车回租业务中车辆的所有权已被其转让给出租人及融资租赁公司,承租人只因租赁关系而享有车辆的使用权。

现金流不同

原车回租业务开始时,融资租赁公司将承租人车辆购进再租出,获得车辆的所有权。租赁关系发生时只有将租赁物交付,没有真正的现金流出。

“车抵贷”业务发生时,抵押公司将款项放给债务人,债务双方有真实的现金流出。两者只有在回收债权的过程中,现金流才是相同的,资金都是流向债权公司。

二.车抵贷与原车回租的特点

车抵贷特点:

1.车抵贷查征信、上征信,申请贷款的行为会在央行征信系统留有记录,影响个人负债率,而且逾期会影响个人征信。

2.贷款的审核比较严苛,很容易被拒,最后贷款没申请到,央行征信系统倒留下了贷款申请被拒的记录。

3.贷款逾期,催收影响生活,逾期罚息造成新的还款经济压力,车辆也有可能被拍卖抵债。

4. 贷款期限短,由于汽车贬值快,所以,用汽车抵押贷款,贷款期限都不长,一般不超过一年,适合在短期内有资金需求的借款人,如果需要长期使用资金,不建议办理汽车抵押贷款。

原车回租特点:

1.审批便捷,期限长。业务办理的手续简便,与银行货款等其他融资方式相比审批过程简单且融资期限往往较长,适合希望资金周转周期较长的车主。

2. 还租方式灵活。可以等间隔还款,也可以不等间隔还款,可以每期等额还款,也可以每期不等额还款,有效缓解了还款压力。

3. 减少设备淘汰风险、加速折旧。由于融资租赁的期限一般多为资产使用年限的75%左右,承租人不需在使用期间内承担设备陈旧过时的风险。并且可以加速折旧,享受国家的税收优惠政策,具有节税功能。

4. 到期还本负担较轻。银行贷款一般是采用整笔贷出,整笔归还:而租赁公司却可以根据每个客户的资金安排情况,为客户定做灵活的还款安排 ,例如延期支付,递增和递减支付等,使承租人能够根据自己的企业状况 ,定制付款额。

5.审批金额较高。由于是采取融资租赁的模式,一般来说能够审批的金额会较车抵贷业务高些,适合资金需求额度较高的车主。

部分内容来自网络