中原消费金融借钱(中原消费金融借钱电话人工)?

©数字光年(ID:shuziguangnian)出品

陈实丨作者

邵阳丨编辑

下沉市场的巨大诱惑,正吸引着越来越多的消费金融机构。

作为河南唯一的持牌消费金融机构,刚刚迎来7周年生日的中原消费金融(以下简称“中原消金”),亦在此列。多方公开信息显示,它正把触角伸向人口基数更为庞大的乡镇农村地区。

在过去的几年里,无论是资产规模、营收规模还是净利润,一场爆发式增长发生在中原消金的身上。得益于灵活的身型转换能力,在并不长的时间里,它便实现了从纯线上业务,到线上+线下相结合的全面布局。

在头部的视频平台,在火爆的游戏里,在热门应用中,都能看到中原消金的身影,种种动作,指向明确——拓客。过去几年,它通过砸“重金”线上买量,切切实实尝到了线上获客爆发式增长带来的甜头。

如今,蕴藏着巨大发展潜力的下沉市场,成了各方势力争相掘金的道场。这对互联网消费金融公司来说,诱惑力十足,中原消金自是难持。

公益先行,消费开道,从新市民群体“卷”到下沉市场,中原消金正在将自己的消费金融信贷产品,推到农村中去,推到农民面前。

从新市民到新农村

互联网消费金融的出现及蓬勃发展,打破了消费信贷服务的空间和时间限制,又进一步契合移动互联网发展的浪潮,让消费金融服务能够触及更广阔的地域,以及数量更为庞大的人群。

作为一家面向全国展业的持牌消费金融机构,中原消费金融将触角延伸到广大农村地区,可以将自身的牌照和渠道优势无限放大。

“客户在哪里,消费金融服务就延伸到哪里”,在不少公开报道里,中原消费金融方面也一直对外释放出这样的理念。

事实上,面对广大农村地区,针对农村居民推出相应的消费信贷产品,在政策层面是受鼓励的。特别是随着提振消费战略的纵深推进,借助于消费金融服务,拉动农村地区的消费水平,有着普遍的社会共识。

近两年来,在推进乡村振兴、促进消费增长的大背景下,关于丰富和优化农村消费金融产品和服务,满足低门槛、小额度、纯信用的农村消费贷款需求,将消费金融服务嵌入农村居民衣食住行的相关要求,时常出现在顶层规划中。

这不仅为消费金融服务迈向更广阔的乡村地区,扫清了监管和政策层面的某些障碍,更为各大消费金融机构的业务和战略扩张,指明了方向和路径。

中原消费金融相关负责人曾在媒体采访时透露,其将以线上线下相融合的金融服务,持续深入乡镇农村地区。

例如,在线上,在中原消费金融App中,中原消费金融利用大数据、云计算等科技手段,对乡村用户群体科技赋能、精准画像、分类对接,有针对性地为其提供更高额度、更低利率和更加便捷的线上借款服务。

“走出了与传统金融机构差异化发展的路径,让农村居民足不出户即可享受消费金融信贷产品。”中原消费金融方面表示。

此外,在线下渠道,中原消费金融与大股东中原银行进行业务协同,依托中原银行在河南省内的网点、人员、渠道,积极发力线下贷款业务,在郑州、洛阳、新乡、许昌等地组建了线下专属服务团队,服务河南本土的乡村用户。

在下沉市场,中原消费金融还扛着公益+消费的大旗,一方面通过公益行为,将中原消费金融的品牌和产品触达到广大农村地区,另一方面通过刺激消费,来拓展新增用户。

例如,中原消费金融通过举办一系列的金融科普和金融安全活动,借助于普及金融知识,提高农村消费者的金融意识,引导农村居民做好个人信息保护,了解正规的金融产品,远离各种非法金融活动等形式,来提升品牌的好感度,增强品牌触达下沉市场的深度和广度。

去年,中原消费金融联合某地开展公益助农活动,在App中上线“乡村振兴公益助农专区”,并通过直播带货、短视频拍摄等模式,帮助当地拓展特色农产品的销售渠道和门路。

下沉市场,这是块尚未被互联网消费信贷充分教育的市场,深耕线上存量,挖掘下沉市场增量,已是消费金融行业的共识。

但诱惑的背后,也隐藏着更大的风险。

相较于城市市民和进城工作的新市民群体而言,农村市场和农村居民用户对互联网金融服务模式和产品的认知程度相对较低,风险意识和信息安全保护的意识偏弱。

这意味着,发展面向农村居民的消费信贷产品和服务,在带来更多业务的同时,可能会伴随着并不明朗的履约率、更高的风险控制成本以及过度消费的隐藏风险等。

对此,中原消费金融希望通过技术的手段,借助数字技术力量,来提高技术水平和风控效率。但中原消费金融在提高抵御外部风险的同时,也需弥补自身在合规意识和管理水平方面的短板。

此前,中原消费金融-贷款借钱App就曾因未经用户同意收集使用个人信息;违反必要原则,收集与其提供的服务无关的个人信息等被要求限期整改。

此外,中原消费金融也因贷后管理问题收获监管大额罚单。在网络上,关于中原消费金融违规催收等诸多问题的投诉,数量庞大。

流量依赖,何以摆脱

早期,互联网消费金融市场的玩家们,自带互联网流量基因,也更迷恋线上渠道。

相比于线下渠道获客的低效率、高成本、重运营等特点,线上渠道的流量,更丰沛,更便宜,也更精准,深受互联网消费金融企业的垂青。

2016年12月30日,中原消费金融揭牌开业,成为河南省唯一、全国第18家开业的持牌消费金融公司,面向全国展业。

据河南本地媒体于2018年的一篇报道称,中原消费金融自创立之初,就完全摆脱了线下低效的获客模式,所有的业务均来自线上,成为持牌机构中纯线上业务的代表。

但此后仅仅过了一年时间,中原消费金融就实现了“线上+线下”“跨界+合作”的品牌年轻化全面布局。但是,线上流量的大盘,依旧是中原消费金融赖以扩张的基本盘。

通过与拥有获客场景和消费场景的互联网企业和平台合作,将消费信贷产品嵌入互联网渠道中,中原消费金融的“买量”之路,一发不可收拾。

在抖音上,中原消费金融的情景式广告,主打额度高、放款快、利率低等特点,情节冲击力大,语言诱导力很强,被不少网友称作“魔性借钱广告”。

另外,在一些热门游戏或赛事中,也出现了中原消费金融的身影。

例如,在此前大热的小游戏“羊了个羊”中,玩家如果无法过关,选择观看广告就可再次获得机会。不少广告主看中了在该环节植入广告的商业价值,中原消费金融同样热衷于此。

另外,中原消费金融还与腾讯旗下企鹅电竞等合作,通过冠名热门游戏赛事,或在游戏场景中植入中原消费金融的品牌,以及通过定制内容和创意挂件等方式,来传递中原消金的品牌或为旗下的信贷产品导流。

而随着平台流量的多元化发展,一些消金机构还通过品牌直播、社群裂变、私域转化等方式,来强化触达和转化。其中,抖音、朋友圈广告等内容平台,以及一些第三方流量平台和助贷平台,因流量基数大,获客相对精准,成为互联网消费金融机构获客的主要渠道之一。

但是,上述此类跨界合作及信息流投流等方式,在为消费金融机构拓宽获客渠道的同时,也面临着获客成本日渐走高的压力。

金融数字化发展联盟发布的《2023年消费金融数字化转型主题调研报告》显示,消费金融的线上获客平均成本约290元,线下约234元。

但这可能只是拉新和激活成本,有报道称,在消费金融领域,激活成本300-500元已是能拿到量的较好水平。

据《财经》新媒体2022年在报道中援引业内人士的观点认为,互联网流量红利已至“天花板”,获客成本持续上涨,甚至3年内翻了3倍,消费金融产品每位用户的获客成本早已迈过2000元大关。

“平台分润费用一般占消费金融利息收入的15%到30%之间不等。”有金融从业者在撰文中透露,一些消费金融公司的平台引流费用远远高于其当期在人力、金融科技方面投入的费用。

在《中国经营报》的一篇报道中,有消费金融机构的渠道人员表示,一些第三方引流来的用户借款产生的利润,甚至已经与引流的成本几乎不相上下。

随着行业内卷的加剧,消费金融机构产品同质化的倾向十分明显,但流量获客的成本也在水涨船高。

线上流量成本高企,消费金融机构压力陡增,发力线下渠道,乃至加大在下沉市场的获客投入,消金机构别无选择。

事实上,在加大线下渠道开拓的同时,已有一些消费金融机构开始选择减少线上投放,希望能够削弱对线上流量的依赖,同时关闭一些代理渠道,力推“去中介化”。

但可以肯定的是,虽然摆脱线上流量依赖,已有一定的行业共识,但从目前来看,此举推进并不容易,在不可预见的一定时期内,线上流量采买,依旧是中原消金等机构维系生存的根基。

中原消费金融相关负责人在公开发言中也坦承,与银行、同行的竞争,说到底还是包括广告精准投放能力等在内的核心能力的竞争。

上网下乡,上市难圆

最近几年,随着消费金融市场的教育愈发充分,以及对线上流量精准获客的充分利用,再叠加疫情等的影响,不少持牌互联网消费金融机构获得了爆发式增长。

从中原消费金融大股东中原银行披露的财报数据里,外界得以窥见中原消金近年来的业绩情况。

2019年到2021年这三年,中原消费金融的业绩处于上升通道。数据显示,2019年到2021年,中原消费金融实现营业收入12.2亿元、21.01亿元、35.83亿,净利润分别为6064万、1.26亿元、2.01亿元。

2022年,中原消金全年营收26.52亿元,出现了同比下滑的情况。但在净利润表现上,则达到3.28亿元,一举超过了前两年之和。其中,仅2022年上半年的净利润,就已经超过了其2021年全年净利润。

但2023年上半年的业绩表现,则不尽如人意。数据显示,2023年上半年,中原消金实现营业收入12.6亿,同比降低14%;净利润1.7亿,同比降低41.4%,与此同时,不良率为2.09,环比升0.09个百分点。

从数据维度上来看,近几年,中原消金凭借着业务增长,获得了快速发展,但增速放缓,业绩承压以及不良率上升的趋势,也越来越明显。下沉的,不只是目标市场,还有业绩。

横向来看,在国内30余家持牌消费金融机构中,无论是营收规模,还是盈利表现,中原消金都处于中等水平,与头部的招联金融等相比,差距明显。

从行业趋势来看,消费金融行业“马太效应”明显,随着竞争的加剧,行业分化也会越来越明显,未来,全行业将呈现出“强者愈强,弱者愈弱”的特征。

中原消费金融未来能否突围,压力重重。

与此同时,作为强监管行业,消费金融行业的发展,深受监管政策导向的影响,管理新规出台的信号越来越明晰,强化对消费金融公司的常态化监管力度和水平已箭在弦上。

不久前,《消费金融公司管理办法(征求意见稿)》(下称“征求意见稿”)开始征求意见,对准入政策、业务分级监管、公司治理、风险管理和消费者权益保护等方面,均提出了更高的要求。

增长压力逐渐加剧,合规标准提高,专业化能力亟待提升等多重压力,将是消费金融机构在未来一定时期内需要面对的常态。中原消金,难以偏安。

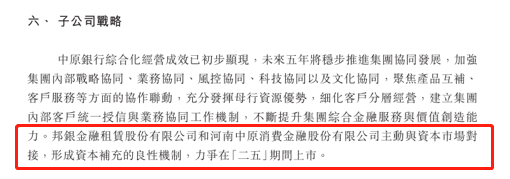

作为中原消金背后的大股东,中原银行曾披露,中原消费金融力争计划在中原银行“二五”战略期间上市。按照该规划中的5年期限推算,中原消费金融计划在2024年年底之前实现成功上市的目标。

在监管政策可能发生重大变化的当下,持牌消金机构业务调整的预期不明,不确定性亦随之加大。目前,持牌消金机构尚未实现上市零的突破。

时间逼近,中原消金是否能圆上市梦,难以预料。

#往期回顾#